Основными задачами анализа финансовых результатов деятельности банка являются:

- изучение структуры прибыли банка;

- проведение оценки выполнения плана доходов (или прибыли);

- выявление факторов и определение их влияния на эти результаты;

- определение резервов увеличения доходов (или прибыли) и разработка мероприятий по их мобилизации.

Информационной базой для анализа финансовых результатов служат данные финансового плана и форма № 2 "Отчет о доходах и расходах за год" учреждений банка. Анализ доходности деятельности коммерческого банка рассмотрим на условном примере (табл. 6.4).

Таблица 6.4

Финансовые результаты деятельности коммерческого банка

| Показатель |

Прибыль, тыс. руб. |

Убыток, тыс. руб. |

Реализации кредитов: доходы

расходы

прибыль |

43377,4

-

28140,1 |

-

15237,3

- |

Оказание услуг: доходы

расходы

прибыль |

1646,7

-

889,2 |

-

756,5

- |

Внереализационные операции: доходы

расходы

прибыль |

1904,1

-

10,2 |

-

1893,9

- |

| Всего: доходы расходы балансовая прибыль (убыток) |

46927,2

-

29039,5 |

-

17887,7

- |

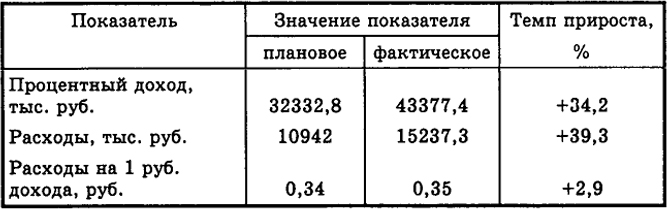

В экономическом анализе прибыли в первую очередь исследуют доходы в части процентов, полученных по ссудам (табл. 6.5).

Анализ таблицы приводит к следующим выводам: основным источником валового дохода банка являются проценты,

315

Таблица 6.5

Оценка выполнения плана по процентному доходу

полученные по краткосрочным ссудам. План по доходам перевыполнен на 11044,6 тыс. руб. за счет увеличения сумм полученных процентов по этим ссудам.

При анализе деятельности банка необходимо дать оценку соблюдению сметы расходов путем сравнения фактических расходов с их плановой суммой, изучить причины допущенных перерасходов и выявить резервы более экономного расходования средств. Для анализа используются данные сметы расходов (табл. 6.6).

Таблица 6.6

Оценка выполнения плана по процентным расходам

Из табл. 6.6 видно, что темпы прироста процентных расходов опережают темпы прироста доходов. Рассчитав показатель эластичности (Э = 34,2:39,3 = 0,87), можно сделать вывод о том, что увеличение расходов на 1% приводит к росту доходов только на 0,89%. А это свидетельствует о неэкономном расходовании средств.

316

Таблица 6.7

Оценка выполнения плана по статьям дохода

Более глубокий анализ целевого использования средств и определения резервов их экономии осуществляется путем постатейного изучения расходов (табл. 6.7). Необходимо рассмотреть по каждой статье причины допущенных перерасходов и неоправданные из них отнести к резервам экономии средств, а, следовательно, и к резервам валового дохода.

Используя результаты расчетов, можно определить общую сумму резервов экономии расходов банка при условии:

- соблюдения средней процентной ставки по плате за приобретенные кредитные ресурсы - 2800 тыс. руб. (расчет аналогичен приведенному в разд. 4.4);

317

- недопущения перерасходов по операционной деятельности, т.е. 40,2 + 67,5 = 107,7 тыс. руб.;

- недопущения перерасходов на управление, т.е. 55,5 тыс. руб. Всего: 2800 + 107,7 + 55,5 = 2963,2 тыс. руб.

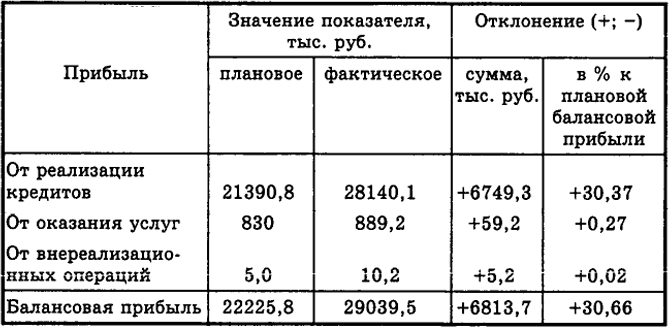

Допущенный перерасход свидетельствует о необходимости усиления контроля со стороны руководства банка за расходованием средств. Следующий этап - анализ балансовой прибыли. Балансовая прибыль банка образуется за счет прибыли от реализации кредитов, оказания различных услуг и выполнения внереализационных операций. При анализе сравнивают фактические значения общей суммы балансовой прибыли и ее составных частей с плановыми и таким образом производят оценку выполнения плана прибыли (табл. 6.8).

Таблица 6.8

Оценка выполнения плана прибыли

Перевыполнение плана по балансовой прибыли на 30,66% обусловлено увеличением прибыли от реализации кредитов (на 30,4%), оказания прочих услуг (на 0,27%) и незначительной суммой полученных экономических санкций (на 0,02%).

Далее анализируют каждую составную часть прибыли. Завершающим этапом анализа прибыли является определение резервов увеличения доходности коммерческого банка (см. разд.6.6),

318