Прибыль коммерческого банка - это финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами. Общая сумма прибыли определяется как разница между общей суммой доходов банка (см. разд.6.2) и общей суммой расходов банка (см. разд. 6.3). Слагаемыми суммарной прибыли банка являются:

- Прибыль от операционной деятельности (П1 = Д1 - P1), в том числе полученной за счет превышения суммы полученных процентов над суммой уплаченных процентов и разницы между полученными и уплаченными комиссионными валютных операций.

- Прибыль от побочной деятельности (П2 = Д2 - P3).

- Прочая прибыль (П3 = Д3 - P3) > в том числе сальдо штрафов, полученных и уплаченных, а также проценты и комиссионные прошлых лет.

Анализ прибыли следует начинать с рассмотрения общей картины доходности банковских операций, поиска причин и глубины происходящих изменений, а это можно сделать с помощью изучения факторов, влияющих на прибыль. В общем плане прибыль, остающаяся в распоряжении банка, зависит от трех "глобальных" компонентов: доходов, расходов и налогов, уплачиваемых в бюджет (см. разд. 4.4). Сопоставление темпов роста этих компонентов позволяет оценить, какой из факторов оказал позитивное (негативное) влияние на прибыль.

При оценке ежегодного прироста прибыли банка необходимо исходить из того, что он не должен быть ниже темпов инфляции, в противном случае реальные доходы будут сокращаться и произойдет обесценение банковского капитала. В связи с этим при анализе прибыли банка ее величину необходимо корректировать с учетом темпов инфляции.

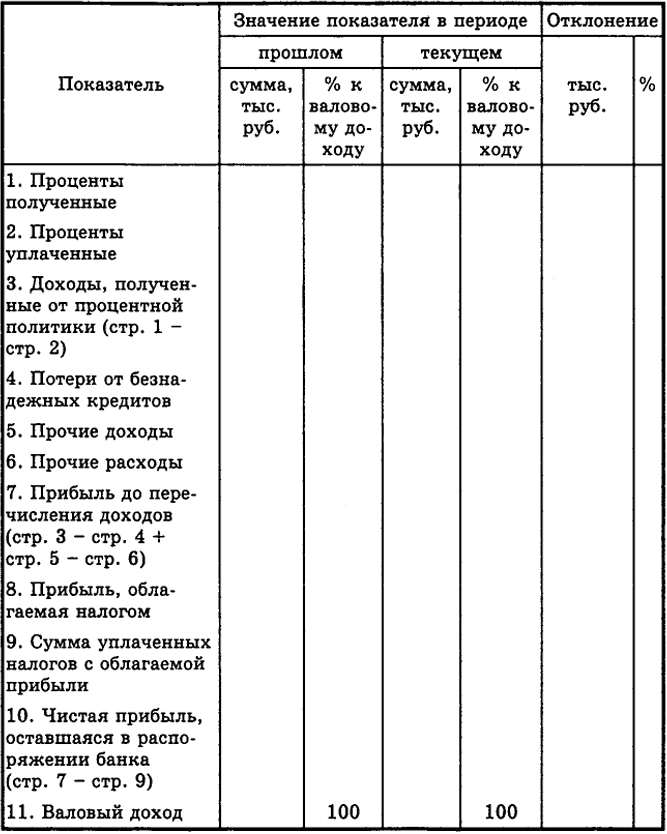

Далее анализ может быть детализирован в динамике по изучению доходности статей и по отдельным видам деятельности (табл. 6.2). При этом значительные отклонения должны подвергаться дополнительному изучению.

Основные направления исследования позволяют раскрыть причины изменений доходов и расходов, что является актуальным для выявления резервов роста банковской прибыли. Данный анализ проводится в абсолютных величинах. Однако существует метод оценки прибыли банка с помощью относительных показателей. Этот метод называется коэффициентным и связан с понятием рентабельности (см. разд. 6.6).

310

Таблица 6.2

Анализ доходности коммерческого банка

Анализ результативных счетов баланса позволяет рассчитать минимальную доходную маржу, т.е. разрыв в ставках по активным и пассивным операциям, который дает возможность банку покрывать необходимые расходы, но не приносит прибыли. Для расчета коэффициента минимальных доходов банка Кmin маржи используют формулу:

311

Кmin маржи =

100%

Чем меньше значение этого коэффициента, тем больше возможность у банка увеличить прибыль, тем выше конкурентная способность банка. Низкая маржа может указывать на тот факт, что банк, привлекая дорогие депозиты, участвует в операциях с низкой доходностью и невысоким риском и напротив, если маржа повышенная, то это может быть следствием либо высокого уровня дешевых депозитов, либо вовлечениями активов в высокоприбыльные рисковые операции. Процентная маржа (ПМ) может быть рассчитана следующим образом:

ПМ =

.

Анализируя динамику значений процентной маржи, важно выявлять, в результате чего обеспечено ее увеличение: за счет роста процентов по активным либо снижения процентов по пассивным операциям банка.

Отметим, что в американских коммерческих банках действует такой же порядок расчета показателя минимальной процентной маржи. При этом считается, что если коэффициент (маржа) находится на уровне 3%, то банк обслуживает компании разных отраслей, а если 6%, то банк больше уделяет внимание потребительскому кредиту.

Следующим показателем анализа является процентный разброс, который представляет собой разность между процентами, получаемыми по активным операциям и уплаченными по пассивным:

Пр =

-

Для стабильно работающего коммерческого банка значение процентного разброса должно быть положительно.

В банковской практике важно рассчитывать уровень покрытия непроцентных расходов непроцентными доходами:

Пнр =

Значение данного показателя в американской практике установлено на уровне 50. Это значит, что уровень непроцентных доходов должен составлять не менее 50% непроцентных расходов.

312

Таблица 6.3

Распределение прибыли в отчетном году

Распределение прибыли может быть представлено в виде табл. 6.3.

Анализ основных направлений использования прибыли банка проводится по данным сч. 70501 "Использование прибыли отчетного года", на который относят суммы платежей в бюджет по налогам, добровольного медицинского обслуживания, распределения прибыли от дивидендов, командировочные расходы,

которые превысили нормы, установленные правительством, и т.д. По кредиту счета проводятся суммы, отнесенные на результаты хозяйственной деятельности.

Задачу эффективности распределения и использования прибыли можно решить с помощью статистических методов, например таких, как корреляционный, регрессионный, дисперсионный анализ, метод главных компонент и др. В роли результативного показателя может выступать любая из статей баланса, а в роли независимых показателей - все внешние и внутренние факторы, влияющие на результат. Например, если в качестве результативного показателя взять полученную банком прибыль, то внутренними факторами будут: число клиентов, суммы отдельных вкладов, полученные проценты, штрафы, доходы от инвестиционной деятельности, расходы по обеспечению деятельности банка и др. К внешним факторам можно отнести уровень инфляции, убытки по ценным бумагам, независящие от банка, изменения валютных курсов, уровень банковского риска и т.п.

Результат проведения регрессионного анализа - выявление количественных соотношений элементов моделируемой системы в следующей форме: если числовое значение фактора изменится на единицу, то результативный показатель изменится на аi единиц (ai - коэффициент регрессии 1-го фактора); изменение фактора на 1% вызывает изменение результата на Эi (Эi - коэффициент эластичности для 1-го фактора), изменение фактора на одно среднеквадратическое отклонение вызывает изменение результата на βj среднеквадратических отклонений (βi - коэффициент стандартизированной регрессии для 1-го фактора).

Подобная интерпретация коэффициентов свидетельствует о связях факторов, но не выявляет имеющихся резервов изменения результативного показателя. Поэтому в процессе анализа выделяют совместную вариацию (ковариацию) показателей в виде более общего фактора и исследуют его влияние на результат. Решить данную задачу можно с помощью метода главных компонент - моделированием исходных факторных показателей и построением на их основе регрессионной модели.

313