Основная цель банковского экономического анализа - максимизация прибыли. Это означает, что деятельность коммерческого банка должна строиться на базе тщательной оценки и проигрывания различных ситуаций, анализа всех факторов, влияющих на прибыль. Однако предпринимательство в рыночной

252

экономике невозможно без риска. Если предприниматель не идет на риск, то он в конце концов обанкротится. Наличие фактора риска является стимулом для экономии средств предпринимателями, что и вынуждает их тщательно анализировать рентабельные проекты.

Остановимся на понятии банковского риска. Риск - это стоимостное выражение вероятностного события, ведущего к потерям или недополучению доходов по сравнению с планом, прогнозом, проектом, программой. В банковской практике риск означает опасность (возможность) потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

В настоящее время проблема банковских рисков стала особенно острой, поэтому возникает необходимость управлять ими. Управление рисками в банковской деятельности называется риском менеджментом. В банковской практике риск присутствует при выполнении самых различных операций: риск невозврата кредита, риск ликвидности, риск изменения текущих расходов и т.д. Поэтому основные задачи банков сводятся к следующим:

- распознать возможные случаи возникновения риска;

- оценить масштабы предполагаемого ущерба;

- найти способы предупреждения или источники возмещения потерь.

Анализ рисков начинается с выявления его источников и причин. При этом важно определить, какие источники являются преобладающими. Необходимо также сопоставить возможные потери и выгоды. Риск, не подкрепленный расчетом, всегда чреват поражением и издержками, которых при разумном отношении можно избежать. Вместе с тем при оценке риска не обойтись и без интуиции. Она особенно необходима в случае недостатка информации для расчета риска. При этом интуиция и расчеты взаимодополняют друг друга.

В условиях перехода к рыночной экономике в банковской сфере возрастает значение правильности оценки риска, который принимает на себя банк при реализации различных операций. Каждый субъект рыночных отношений действует по своим правилам, придерживаясь при этом закона. Банки в условиях нестабильной экономической ситуации в стране вынуждены учитывать все возможные действия конкурентов, клиентов, а также предвидеть изменения в законодательстве.

Рыночная ориентация экономики делает прибыльность важнейшим стимулом работы банков. В погоне за прибылью банки

253

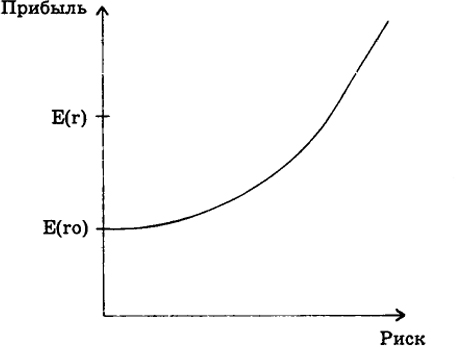

начинают вкладывать средства в самые доходные операции, мало уделяя внимания оценке их рискованности. Однако развитие рыночных отношений всегда связано с некоторой нестабильностью, что и порождает целую серию банковских рисков. Важно помнить, что ни один риск не может быть устранен полностью. Более того, банковская деятельность предполагает игру "риск-доход" на изменениях процентных ставок, валютных курсов и т.д. При этом чем больший риск берет на себя банковское учреждение, тем выше должна быть прибыль, на которую оно может рассчитывать. Поэтому задача банка - достигнуть оптимального сочетания рискованности и прибыльности своих операций. На рис. 5.1 соотношение риска и дохода (прибыли) представлено в виде графика.

Рис. 5.1. Кривая соотношения риска и прибыли банка: Е(r) - планируемая величина прибыли, %; Е(rо) - планируемая величина прибыли от инвестируемых средств, которую инвестор желает получить при отсутствии риска

Если риск достаточно велик, то предполагаемый доход должен быть значителен. Приведенный на рисунке график называется кривой безразличия и показывает, что увеличение размеров доходов должно компенсировать дополнительный риск. Кривая показывает и размер прибыли, который может получить инвестор даже в том случае, когда риска совсем нет (нулевой уровень риска).

Риск можно описать количественно, используя экономическую категорию потерь. При этом он может выражаться в

254

абсолютных и относительных показателях. В абсолютном выражении риск представляет собой размер возможных потерь при осуществлении определенной операции. Однако оценить эти потери с достаточной точностью не всегда представляется возможным. Если же отнести размер вероятных потерь к какому-либо показателю, характеризующему банковскую деятельность, например размеру кредитных ресурсов, размеру расходов или доходов банка в связи с осуществлением конкретной операции, то получим величину риска в относительном выражении. В абсолютном выражении риск исчисляется тогда, когда речь идет об одной конкретной сделке. При совершении различных банковских операций уровень риска исчисляют в относительных величинах.

Все факторы риска учесть невозможно, поэтому оценка строится на определенных допущениях, а результат получается приближенным. В основе оценки риска лежит нахождение зависимости между определенными размерами потерь банка и вероятностями их возникновения. Эта зависимость может быть представлена кривой вероятностей возникновения определенного уровня потерь. Для ее построения применяют различные способы: статистический, экспертных оценок и расчетно-аналитический.

Суть статистического способа заключается в том, что для расчета вероятностей возникновения потерь анализируются все статистические данные, касающиеся результативности осуществления банком рассматриваемых операций. При этом для повышения точности расчетов используют достаточно большую статистическую выборку. Частота возникновения уровня потерь находится по формуле

Р(х) = m/n,

где m - число случаев наступления конкретного уровня потерь; п - общее число случаев в выборке.

Вероятность (частота) есть количественная характеристика степени возможности наступления события. Каждой вероятности потерь всегда ставится в соответствие строго определенное значение исхода. Ситуация с риском характеризуется распределением вероятностей, что позволяет установить вероятность отклонений от ожидаемого дохода. Распределение вероятностей отражает все возможные ситуации, которые могут возникнуть в результате принятия решений, и поставленные им в соответствие конкретные значения вероятностей.

При определении частоты возникновения некоторого уровня потерь следует найти ее значение как можно в большем числе

255

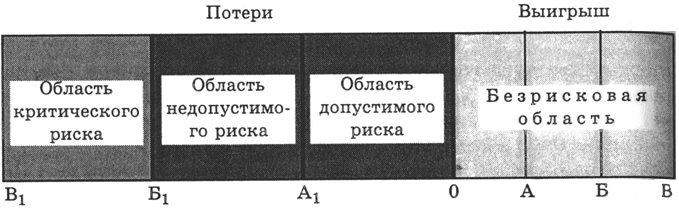

точек, т.е. при различных условиях потерь. Для описания точек введем понятие области риска. Под областью риска понимают зону, в рамках которой потери не превышают какого-либо определенного уровня. На рис. 5.2 показаны основные области риска, которые должны приниматься во внимание экономистами.

Рис. 5.2. Основные области риска банка

Примечание. А - размер расчетной прибыли; А1 - величина, равная размеру расчетной прибыли; Б - размер расчетной выручки; б1 - величина, равная размеру расчетной выручки; В - размер собственных средств банка; B1 - величина, равная размеру собственных средств банка.

Область допустимого риска характеризуется уровнем потерь, не превышающим размеры расчетной прибыли. В этой области еще возможно осуществление данного вида банковских операций, поскольку банк рискует только тем, что в результате своей деятельности он в худшем случае просто не получит прибыли, а все производственные затраты будут окуплены.

Область недопустимого риска характеризуется уровнем потерь, величина которых превышает размер расчетной прибыли, но не больше общего размера расчетной выручки. Такой уровень риска недопустим, так как банк подвергается опасности потерять всю свою выручку от данной операции, а это будет означать, что он произвел бессмысленные затраты не только времени, но и денежных средств.

Область критического риска характеризует возможные потери, которые могут сравниться с величиной собственных средств банка, а это ведет к банкротству банка.

Как видно из рис. 5.2, основными точками, которые необходимо определить, являются 0, A1, B1, B1.

Рассмотрим пример определения риска осуществления выдачи краткосрочных ссуд.

256

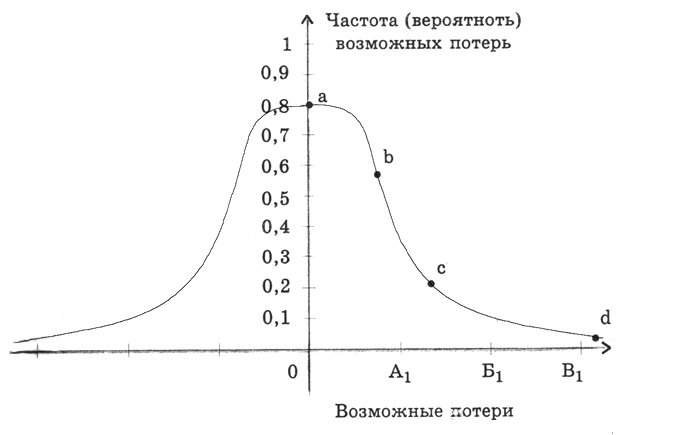

Предположим, что по имеющимся данным рассчитаны частоты возникновения потерь на границах четырех областей, т.е. в точках О, а1, Б1; B1. Эти частоты соответственно равны 0,8; 0,55; 0,2; и 0,05. Построим график зависимости указанных величин (рис. 5.3).

Рис. 5.3. Построение кривой риска банка

Полученная кривая отражает соотношение величины потерь и вероятности их возникновения, т.е. это и есть кривая риска. Участок ab находится в зоне допустимого риска, участок bc - в области недопустимого риска. За точкой d находится участок критического риска. Построив кривую риска и определив области риска, необходимо произвести анализ и определить его оптимальный уровень для конкретной операции. Важно знать предельные размеры риска, которые нельзя превышать.

Оптимальный уровень - это относительное понятие, так как оно основывается на субъективных оценках специалистов, но тем не менее исходит из границ области допустимого риска. Установление оптимального уровня риска - вопрос специфический, касающийся индивидуальных особенностей каждого конкретного банка. Для банка, действующего с максимальной осторожностью, значение оптимального уровня риска будет ниже, чем для банка, который действует на рынке более рискованно. Кривая на

257

рис. 5.3 позволяет рассчитать также вероятность возникновения потерь доходов банка.

Способ экспертных оценок фактически отличается от статистического методом сбора информации для построения кривой риска. Он реализуется путем обработки мнений опытных специалистов.

Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения определенных уровней потерь, по которым затем можно было бы найти среднее значение экспертных оценок и с их помощью построить график кривой распределения вероятностей.

Расчетно-аналитический способ построения кривой вероятностей потерь и оценки на этой основе банковского риска базируется на прикладных математических методах. Однако прикладная теория риска хорошо разработана только применительно к страховому и игровому рискам. Элементы теории игр, в принципе, применимы ко всем видам банковского риска, но прикладные математические методы оценочных расчетов финансового, кредитного и других рисков на основе теории игр пока не разработаны. В связи с этим расчетно-аналитический способ анализа рисков в банковской практике практически не используется.

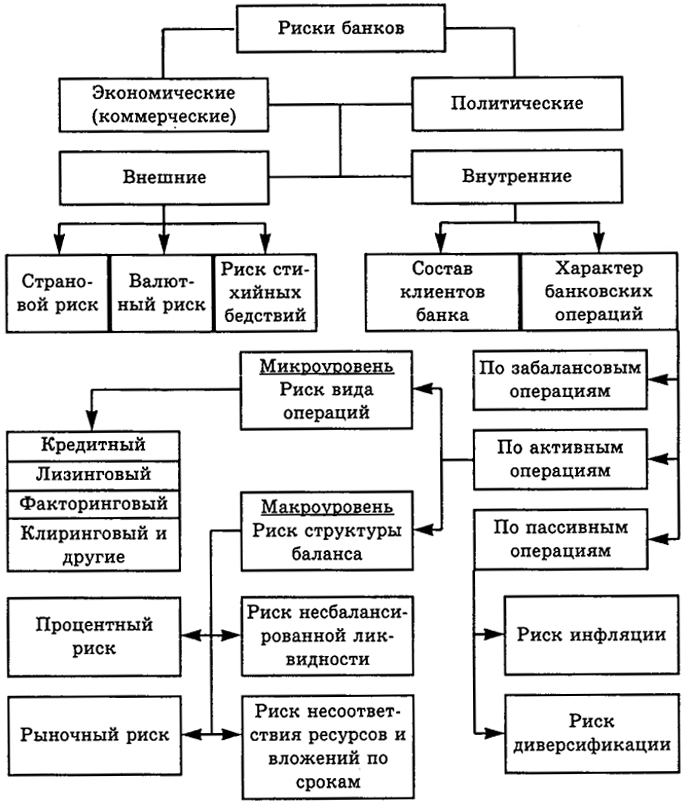

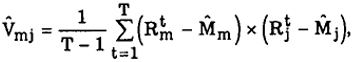

Проблемам банковских рисков уделяется достаточно большое внимание. Основной проблемой является разработка классификации банковских рисков и методов расчета различных видов риска. К наиболее важным элементам, положенным в основу классификации рисков, относятся: тип или вид коммерческого банка; сфера влияния или факторы возникновения банковского риска; состав клиентов банка; метод расчета риска; степень банковского риска; распределение риска по времени; характер учета риска; возможность управления банковскими рисками; средства управления рисками. Остановимся на некоторых направлениях представленной классификации (рис. 5.4).

По основным факторам возникновения банковские риски бывают экономические и политические. Политические риски - это риски, обусловленные изменением политической обстановки, неблагоприятно влияющей на результаты деятельности предприятий (закрытие границ, военные действия, запрет на вывоз товаров в другие страны и др.). Экономические риски - это

258

Рис. 5.4. Виды банковских рисков

риски, обусловленные неблагоприятными изменениями в экономике самого банка или страны в целом. Они могут быть представлены изменением конъюнктуры рынка, уровня управления и т.д. Эти основные виды рисков связаны между собой, и на практике их часто трудно разделить.

В свою очередь политические и экономические риски могут быть внешними и внутренними. Внешние риски непосредственно не связаны с деятельностью банка, а внутренние зависят от

259

его работы. Кроме деления, представленного на рисунке, внутренние риски можно разделить на риски в основной и вспомогательной деятельности банка. Первые составляют главную группу. К ним относятся риски: кредитный, процентный, риск по лизинговым или факторинговым операциям, а также по операциям банка с ценными бумагами. Риски во вспомогательной деятельности банка включают: потери по формированию депозитов и риски текущих расходов, кадровый, банковских злоупотреблений, потери репутации банка, снижения банковского рейтинга и т.д.

Эта группа рисков отличается от первой тем, что они имеют лишь условную оценку и выражаются в упущенной выгоде. Например, риск текущих расходов связан с неспособностью банка возмещать возросшие административно-хозяйственные расходы, обеспечивающие нормальный ритм работы учреждения. Примером кадрового риска может служить чрезмерная зависимость банка от деятельности нескольких служащих. Доходы банка могут снижаться и из-за плохих взаимоотношений между сотрудниками.

По времени риски делятся на ретроспективные, текущие и перспективные. Анализ ретроспективных рисков - их характера и способов снижения - дает возможность более точно прогнозировать текущие и перспективные риски.

В зависимости от методов расчета риски бывают комплексными и частными. Комплексный риск включает оценку и прогнозирование величины риска банка и соблюдение экономических нормативов банковской ликвидности. Частный риск основывается на создании шкалы коэффициентов риска или взвешивании риска по отдельной банковской операции или группам операций.

По степени (уровню) или взвешиванию различают риски: полный, умеренный и низкий, в зависимости от расположения по шкале рисков. Степень банковского риска характеризуется вероятностью события, ведущего к потере банком средств по данной операции.

По характеру учета различают банковские риски по балансовым и забалансовым операциям.

В зависимости от возможности управления риски бывают открытыми и закрытыми. Открытые риски не подлежат регулированию, а закрытые - регулируются. К основным средствам (методам) управления рисками можно отнести:

- использование принципа взвешивания рисков;

- учет внешних рисков;

- проведение систематического анализа финансового состояния клиента-заемщика;

260

- проведение политики диверсификации;

- использование плавающих процентных ставок; 4 страхование кредитов и депозитов;

- введение залогового права и т.д.

Рассмотренная классификация имеет целью не перечисление всех видов банковских рисков, а создание определенной системы, позволяющей банкам не упустить отдельные их разновидности при определении совокупного размера рисков в своей деятельности.

Все виды рисков взаимосвязаны и оказывают влияние на деятельность банка. Изменение одного вида риска приводит к изменению практически всех остальных видов. Все это, естественно, затрудняет выбор метода анализа уровня конкретного риска. Принятие решения по его оптимизации требует углубленного анализа множества других рисковых факторов.

Коммерческие внешние риски могут быть страновыми, валютными и рисками стихийных бедствий.

Страновой риск - это опасность потерь из-за того, что иностранное государство не захочет или не сможет выполнить свои обязательства перед кредитором или инвестором по причинам, которые не относятся к обычным банковским рискам и возникают в связи с кредитованием и инвестированием. Страновые риски актуальны для всех банков, созданных с участием иностранного капитала, и банковских учреждений, имеющих генеральную лицензию. Основные ошибки, которые допускает руководство банков, связаны с неправильной оценкой финансовой устойчивости иностранного контрагента. В связи с этим оценка странового риска представляет собой анализ прошлой, настоящей и будущей кредитоспособности страны-заемщика, т.е. ее возможности выполнять свои финансовые обязательства.

Страновой риск складывается из экономического риска, зависящего от состояния платежного баланса и системы хозяйствования в стране, и политического риска, выражающегося в опасности переворотов, отказа властей от выплаты своей внешней задолженности и т.д. Оценка экономического риска производится на основании данных национальной статистики, а политического - экспертным путем.

Прогнозирование странового риска, как правило, опирается на анализ структурных и качественных характеристик

261

государственного устройства страны, так же как и на количественные показатели, основанные на изучении цифровых данных и соотношений.

Валютный риск - это опасность валютных потерь, связанных с изменением курса иностранной валюты по отношению к национальной валюте при проведении международных кредитных, валютных и расчетных операций.

Валютный риск особенно высок у тех банков, которые стремятся получить спекулятивный доход, образующийся из-за несовпадения курсов одних и тех же валют на различных валютных рынках. В связи с этим ЦБ определяет размер (объем) наличности коммерческого банка в иностранной валюте, чтобы снизить вероятность чрезмерной спекуляции и подверженность банков риску, связанному с колебанием курсов валют.

Самыми распространенными способами управления валютными рисками являются:

- выбор в качестве валюты платежа своей национальной валюты;

- включение в кредитный договор защитной оговорки о том, что сумма денежных обязательств меняется в зависимости от изменения курса валюты оговорки (валюты платежа, международной денежной единицы - ЭКЮ, валютной корзины);

- хеджирование валютных рисков (см. разд. 5.7.);

- использование "тактики нулевого баланса", т.е. уравновешивания своих активов и пассивов, выраженных в слабой иностранной валюте. В результате проигрыш по активным операциям, связанный с обесценением слабой валюты, будет компенсирован выигрышем на пассивах.

Риск стихийных бедствий зависит как от наличия или отсутствия стихийных явлений природы и связанных с ними последствий, так и от разного рода ограничений со стороны государства. Этот вид риска не является исключительно банковским, но он может тем не менее решающим образом повлиять на финансовое положение банка. Ограничить влияние риска стихийных бедствий на деятельность банка можно только путем своевременного информирования об изменении обстоятельств.

В зависимости от характера банковских операций различают риски по пассивным и активным операциям. В формах общей

262

финансовой отчетности обобщается информация о рисках, связанных с активами и пассивами, учитываемыми на балансе коммерческого банка и за его балансом. В "Окончательном балансовом отчете" и "Окончательном отчете о прибылях и убытках" с помощью балансовых корректировок отражаются резервы по различным рискам. Достоверная информация о размерах возможных потерь под воздействием различных рисков имеет исключительно важное значение в процессе управления банком. Корректировка прибыли банка на величину этих потерь позволяет оценить реальные результаты его деятельности. Например, корректировка а! - это сумма резерва на возможные потери по ссудам, который необходимо досоздать на отчетную дату, если ранее имеющийся на эти цели резерв окажется ниже расчетного. В балансовом отчете эта корректировка увеличит статью "Резерв на возможные потери по ссудам" и уменьшит статью "Прибыль отчетного периода", а в отчете о прибылях и убытках увеличит статью "Изменение резерва на возможные потери по ссудам" и уменьшит статью "Чистая прибыль отчетного года".

Информация о том, как банк управляет рисками и контролирует их, содержится в пояснительной записке и отчетности. Правила оценки банковских рисков излагаются в записке 1 "Бухгалтерские правила".

Рассмотрим отдельно риски пассивных и активных операций коммерческого банка.

Риски пассивных операций. С помощью пассивных операций банк регулирует свои ресурсы для реализации активных банковских операций. В связи с этим риски пассивных операций связаны с возможными изменениями в обеспечении активов ресурсами. Чаще всего они зависят от эффективности деятельности определенных вкладчиков. Для предупреждения риска по формированию депозитов банкам следует соблюдать необходимое соотношение между пассивными и активными кредитными операциями, определять ликвидность привлекаемых на хранение ценных бумаг для повышения уровня мобильных средств, находить оптимальное соотношение собственных средств и рисковых активов и т.д.

Риски активных операций. По виду активных операций различают риски, возникающие на микро- и макроуровне.

Банковским рискам в той или иной степени подвержены все составные части капиталов банков. Невозможно оценить надежность финансовой базы банка без учета степени риска активов, который зависит от конкретного вида банковских операций.

263

Поэтому расчет капитала банка без учета риска элементов актива не позволяет правильно оценить финансовое положение банка. Различают кредитный, лизинговый, факторинговый, бартерный, клиринговый и другие риски, характеризующие различные виды активных операций банка.

Кредитный риск представляет собой возможное падение прибыли банка и даже потери части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг (выплачивать проценты). Его можно дифференцировать по субъектам кредитной сделки, так как причины погашения кредита, предоставленного, например, фирме и частному лицу, существенно различаются.

Кредитный риск зависит от экзогенных факторов (т.е. "внешних", связанных с состоянием экономической среды, с конъюнктурой) и эндогенных факторов (т.е. "внутренних", вызванных ошибочными действиями самого банка). Возможности регулирования внешними факторами ограничены, хотя своевременными действиями банк может смягчить их влияние и предотвратить крупные потери. Основные действия по управлению кредитным риском относятся к сфере внутренней политики банка. К ним относятся:

- диверсификация портфеля ссуд и инвестиций банка;

- предварительный анализ кредитоспособности заемщика, т.е. его возможности погашать кредит;

- оценка стоимости выдаваемых кредитов и контроля за кредитами, выданными ранее.

Рассмотрим группировку кредитов коммерческого банка, приспособленную для анализа кредитных рисков, и на основе цифровых данных произведем их оценку (табл. 5.7).

Группировка кредитов по рисковым классам позволяет сделать вывод, что пятая часть всех кредитных вложений (20,66%) находится в зоне повышенного риска. Это настораживающая величина. Однако нет оснований утверждать, что все эти вложения окажутся на счете просроченных ссуд. Только какая-то часть из них будет непогашенной, но определить какая - не позволяет информационная база данных.

Произведенная классификация полезна тем, что выявляет объем кредитов, оказавшихся в опасной зоне, и таким образом заставляет сотрудников банка обратить особое внимание именно на эти кредиты и минимизировать риск.

Своеобразным амортизатором риска служит резервный фонд, создающийся для компенсации убытков по безнадежным кредитам. В противном случае высокий уровень рисковых кредитов

264

Таблица 5.7

Группировка кредитов коммерческого банка (цифры условные)

| Заемщик |

Объем кредитных вложений, тыс. руб. |

Удельный вес в общем объеме кредитных вложений, % |

| Государственные предприятия |

72157 |

69,9 |

| В том числе: |

|

|

- с высокой степенью надежности (в пределах планового размера кредита)

|

69922 |

67,7 |

- с повышенным риском (превышающим плановый размер кредита)

|

2235 |

2,2 |

| Структуры свободной экономики (кооперативы, малые предприятия и др.) |

30700 |

29,7 |

| В том числе: |

|

|

- с высокой степенью надежности (т.е. при наличии гарантий или страхового полиса и заключенных договоров-контрактов)

|

11942 |

11,6 |

- с повышенным риском (без гарантий или страхового полиса, но при наличии заключенных договоров-контрактов)

|

12618 |

12,2 |

- с предельным риском (без гарантий, заключенные договора отсутствуют)

|

6140 |

5,9 |

| Лица, занимающиеся индивидуальной трудовой деятельностью |

|

|

| В том числе: |

373 |

0,4 |

- с высокой степенью надежности (при наличии поручителя и дохода с постоянного места работы)

|

41 |

0,04 |

- с повышенным риском (при наличии поручителя и отсутствии постоянного места работы)

|

210 |

0,2 |

- с предельным риском (отсутствие поручителя и постоянного места работы)

|

122 |

0,16 |

| Итого |

103230 |

100 |

265

грозит потерей части собственных средств банка, что в свою очередь приведет к неплатежеспособности самого банка. Порядок образования резервного фонда банка рассмотрен в теме 2. Снижение темпов роста кредитных вложений ведет к одновременному снижению или стабилизации риска в будущем.

Анализ кредитного риска можно произвести на основании изучения следующих факторов:

- характера заемщика (его репутации, готовности погасить долг);

- возможностей заемщика погасить долг (расчет прибыли после уплаты налогов, оценка возможностей реализации активов или привлечения другого источника кредитования);

- капитала заемщика (собственного капитала-нетто);

- обеспечения кредита (качества активов, предоставленных как обеспечение);

- экономической конъюнктуры и степени зависимости от нее заемщика.

В практике американских банков применяется "правило пяти си", где критерии отбора обозначены словами, начинающимися на букву "с": character (характер заемщика); capacity (финансовые возможности); capital (капитал, имущество); collateral (обеспечение); conditions (общие экономические условия).

Источниками информации финансового положения заемщика выступают его отчетность, данные налоговой инспекции, внешние источники информации. Анализ ссудозаемщика рекомендуется проводить по направлениям исследования: баланса; доходов и расходов; кредитоспособности. Рассмотрим каждое из этих направлений.

Анализ баланса ссудозаемщика. Данный анализ позволяет:

- Изучить основные статьи актива - дебиторы, товарные запасы и основные средства. Высокий удельный вес этих статей обычно характерен для промышленных предприятий.

- Проанализировать "больные" статьи баланса, которые, как правило, делятся на две группы:

- а) статьи, свидетельствующие о крайне неудовлетворительной работе ссудозаемщика и, следовательно, плохом финансовом положении. К ним относятся: "Убытки" (говорят о нерентабельности), "Кредиты и займы, не погашенные в срок" (говорят о неплатежеспособности), "Расчеты с кредиторами за товары и услуги" (рассматриваются только несвоевременно оплаченные),

- б) статьи, свидетельствующие об определенных недостатках в работе заемщика. К ним относятся: "Расчеты с дебиторами" (изучаются только по расчетным документам с задолженностью, не оплаченной в срок), "Прочие оборотные активы" (анализируются в части расходов, не перекрытых средствами фондов и целевого финансирования), "Расчеты с персонами по прочим операциям" (рассматривается неоправданная дебиторская задолженность в виде расчетов по недосдачам, порче и хищениям).

266

- Провести тщательный анализ дебиторской задолженности. Если она увеличивается, то выяснить: в чем причина такого роста? Сосредоточены ли эти неоплаченные счета у какого-то одного покупателя и не является ли эта задолженность безнадежно просроченной? Растет ли дебиторская задолженность более быстрыми темпами, чем сумма продаж, и если да, то связано ли это с изменениями условий кредита или ухудшением качества клиентуры предприятия?

- Установить растут ли запасы на предприятиях, каков их состав. Является ли это сырьем, которое может послужить обеспечением займа в банке, или готовой продукцией, которая не продана и поэтому не представляет интереса.

- Выяснить возросла ли стоимость основных средств. Если да, то в чем причина. Определить состав купленных средств. Если оборудование приобретено для расширения производства, то какова вероятность того, что спрос на продукцию компании будет расти. Если оборудование нужно для обеспечения одного проекта, то почему предприятие не арендовало его.

- Проанализировать кредиторскую задолженность. Установить, как изменяются счета к оплате в пассиве баланса. Если они растут, то это объясняет тот факт, что прирост запасов обычно покрывается коммерческим кредитом. В этой связи интересно выяснить, появились ли у компании новые поставщики и каковы условия погашения кредита.

- Изучить структуру долгосрочного долга, а также вид процентов по займам. Каковы они: фиксированные или переменные?

- Выяснить, какая часть собственного капитала используется для покупки оборудования, а также какая доля прибыли отчисляется в резерв и выплачивается акционерам.

- Изучить сильные стороны деятельности судозаемщика, такие как широкое применение коммерческого кредита; рост краткосрочных активов, темп которого соответствует росту краткосрочных обязательств, а также его слабые стороны, например быстрое увеличение задолженности.

Анализ доходов и расходов. Цель данного анализа:

- Изучить рост валовых доходов судозаемщика. Установить, связан ли он со стратегией по расширению продаж или со снижением цен на продукцию. Будут ли покупатели во время оплачивать свои счета.

267

- Выяснить: в чем причина увеличения себестоимости; росли ли расходы, связанные с содержанием административного аппарата, арендой помещений и т.п.; включались ли в состав "Прочие расходы" проценты по долгу; каковы условия получения предприятием займов.

- Установить причину роста чистой прибыли. Связано ли это с высоким качеством управления или с изменившимися условиями работы предприятия.

Анализ кредитоспособности заемщика. Коммерческие банки используют различные методики оценки кредитоспособности ссудозаемщиков, но все они в конечном счете сводятся к расчету необходимых для анализа показателей. Последние можно разделить на пять групп, характеризующих соответственно финансовую устойчивость; задолженность; погашение долга; деловую активность; рентабельность. Рассмотрим каждую из этих групп.

Показатели финансовой устойчивости позволяют дать оценку платежеспособности предприятия, под которой принято понимать способность рассчитываться по долговым обязательствам. По финансовой устойчивости различают четыре типа предприятий. Основные их характеристики можно свести к следующим:

I тип - источники собственных средств полностью покрывают основные средства, запасы и затраты:

Разд. 4 пассива > (разд. 1+разд. 2 в части "Запасы и затраты") актива.

II тип - источники собственных средств полностью покрывают основные средства и не менее 50% запасов и затрат, а остальные оборотные средства формируются за счет кредитов и займов:

Разд. 4 пассива > (разд. 1 + 51% и более разд. 2 в части "Запасы и затраты") актива.

III тип - источники собственных средств полностью покрывают основные средства и менее 50% запасов и затрат:

Разд. 4 пассива > (разд. 1 + 50% и менее разд. 2 в части "Запасы и затраты") актива.

IV тип - источники собственных средств не полностью покрывают основные средства, часть их и долгосрочных вложений покрываются долгосрочными кредитами и займами, а все оборотные средства формируются за счет краткосрочных задолженностей банкам и поставщикам:

268

Разд. 4 пассива < разд. 1 актива.

Банки, как правило, отдают предпочтение при выдаче ссуд предприятиям I - III типов. Минимальный риск возврата ссуд у предприятий I и II типов. Предприятия IV типа имеют крайне неустойчивое финансовое положение, поэтому возможно их банкротство.

Способность предприятий платить по своим краткосрочным обязательствам называется ликвидностью. Показатели ликвидности применяются для оценки соотношения наиболее ликвидных элементов баланса предприятия и краткосрочных обязательств. Чем выше покрытие этих обязательств за счет быстрореализуемых активов, тем надежнее положение заемщика и больше шансов получить кредит у банка.

Одним из наиболее важных показателей ликвидности является коэффициент покрытия платежеспособности:

Кп =

.

Коэффициент покрытия показывает, в какой кратности текущие активы покрывают краткосрочные обязательства. Оптимальное значение его находится в пределах от 2 до 2,5, т.е. на 1 руб. краткосрочных обязательств должно приходиться не менее 2 руб. ликвидных средств.

Не менее важным в расчете показателя является анализ состава и качества активов. Если при большой числовой величине в активах высока доля нереализуемых товарных запасов, коэффициент не свидетельствует о благополучии. И наоборот, коэффициент может быть несколько меньше 2, но если в активах преобладает наличность, ценные бумаги и другие ликвидные статьи, то можно говорить о прочном финансовом положении предприятия. Если соотношение равно 1, то это свидетельствует о значительном финансовом риске, связанном с неспособностью предприятия оплатить свои счета.

Другим показателем ликвидности является уточненный коэффициент ликвидности:

Kу.л =

269

Данный коэффициент определяет степень мобилизации активов производителя, обеспечивающей своевременную оплату по своей задолженности. Оптимальное значение коэффициента должно быть не меньше 0,7. Чем выше значение, тем надежнее заемщик. Хозяйственный субъект кредитоспособен, если Ку.л > 0,7; ограниченно кредитоспособен, если 0,5 < Ку.л < 0,7 и некредитоспособен, если Ку.л < 0,5.

В зависимости от ликвидности (мобильности) активы баланса предприятия (БП) делят на четыре группы:

а1 - наиболее ликвидные (денежные средства и краткосрочные финансовые вложения):

а1 = (стр. 240 + стр. 250) БП;

а2 - быстро реализуемые (дебиторская задолженность, платежи по которой производятся в течение 12 месяцев после отчетной даты):

А2 = стр. 230 БП;

аз - медленно реализуемые (запасы, НДС, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты и прочие оборотные активы):

А3 = (стр. 210 + стр. 220 + стр. 260) БП;

A4 - трудно реализуемые (основные средства, нематериальные активы, незавершенное производство и другие внеоборотные активы разд. 1):

А4 = стр. 190.

Пассивы баланса группируют по степени срочности их оплаты:

П1 - наиболее срочные (кредиторская задолженность):

П1 = стр. 620 БП;

П2 - краткосрочные (заемные и прочие средства):

П2 = (стр. 610 + стр. 670) БП;

П3 - долгосрочные (кредиты и заемные средства, расчеты по дивидентам, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей):

П3 = (стр. 590 + стр. 630 + стр. 640 + стр. 650 + стр. 660) БП;

270

П4 - постоянные (статьи разд. 4 пассива "Капитал и резервы"):

П4 = стр. 490 БП.

Для определения ликвидности баланса предприятия следует сопоставлять итоги групп по активу и пассиву. Баланс считается абсолютно ликвидным, если: a1 ≥ П1; А2 ≥ П2; а3 ≥ П3; А4 ≤; П4. Сопоставление ликвидных средств и обязательств позволяет рассчитать следующие показатели:

Текущую ликвидность по формуле ТЛ = (A1 + А2) - (П1 + П2). При этом если при расчете получится знак плюс, то это указывает на платежеспособность предприятия в изучаемый промежуток времени, а если минус - то обратное.

Перспективную ликвидность по формуле ПЛ = А3 - П3. По результату можно говорить о прогнозе платежеспособности на основе будущих поступлений и платежей.

Анализ уровней ликвидности заемщика и его кредитного риска - это увязка реализуемости актива с погашенностью пассива. Следует иметь в виду, что как недостаток, так и избыток мобильных средств снижает ликвидность баланса. Недостаток указывает на задержку платежей по текущим операциям. Причинами недостатка ликвидных средств могут быть убытки предприятия, уценка ликвидных средств, капитальные вложения сверх суммы накоплений для этой цели и др. Излишек ликвидных средств свидетельствует о том, что оборотные активы используются с меньшей эффективностью. Причины излишков ликвидных средств - накопление прибыли без расширения капитальных вложений, накопление амортизации как следствие задержки замены амортизационных объектов. Заемщик должен стремиться регулировать наличие ликвидных средств в пределах оптимальной потребности, которая находится на том уровне, когда они примерно в 2 раза превышают краткосрочную задолженность (расчет коэффициента покрытия).

Другие показатели финансовой устойчивости представлены в табл. 5.8.

Для анализа уровня кредитного риска прежде всего вычисляют перечисленные выше коэффициенты и сравнивают их с оптимальными значениями. Если полученные значения коэффициентов приблизительно равны эталонным, то можно не продолжать анализ, так как уровень кредитного риска минимален. Однако нередко одни показатели свидетельствуют о высоком уровне кредитного риска, а другие - об обратном. В таком случае однозначно

271

Таблица 5.8

Показатели финансовой устойчивости

| Показатель и его характеристика |

Формула расчета |

Оптимальное значение |

| 1 |

2 |

3 |

| Коэффициент независимости (автономии) - показывает, какова доля собственников в общей стоимости имущества пред приятия. Она должна быть около 50%. |

|

Не менее 0,4. Более 0,5 (риск кредиторов минимален) |

| Коэффициент финансовой устойчивости (напряженности) - определяет удельный вес источников средств, которые предприятие может использовать на хоздеятельность без ущерба для кредиторов в стоимости имущества |

|

Около 0,6 |

| Коэффициент маневренности - дается для анализа эффективности использования собственных средств производителя, т.е. показывает, какая часть собственного капитала не закреп лена в ценностях иммобильного характера |

|

Не менее 0,5 |

| Коэффициент иммобилизаии или коэффициент реальной стоимости основных фондов - характеризует эффективность использования средств, находящихся в распоряжении предприятия для предпринимательской деятельности, а также принадлежность заемщика к той или иной отрасли производства |

|

Не более 0,5-0,6 |

272

Окончание табл. 5.8

| 1 |

2 |

3 |

| Коэффициент модернизации - характеризует интенсивность высвобождения средств, вложенных в основные фонды. Зависит от специфики предприятия |

|

Около 0,3-0,5 |

| Коэффициент покрытия инвестиций - характеризует часть актива баланса, финансируемую за счет устойчивых источников |

|

Рост во времени |

| Наличие собственных оборотных средств |

Разд. 4 + разд. 5 - разд. 1, т.е. стр. 490 + стр. 590 -- стр. 190 |

Рост во времени |

| Величина основных источников формирования запасов и затрат. Недостаток характеризует неустойчивое финансовое положение |

(Разд. 4 + разд. 5 + + стр. 610) - разд. 1, т.е. стр. 490 + стр. 590 + + стр. 610 - стр. 190 |

Положительное значение характеризует излишек, а отрицательное - недостаток |

дать оценку уровню кредитного риска нельзя и анализ необходимо продолжить.

Показатели задолженности характеризуют распределение риска между владельцами компании (акционерами) и ее кредиторами.

Активы могут быть профинансированы либо за счет собственных средств (акционерный капитал), либо за счет займов (долг).Чем выше отношение заемных средств к собственности акционеров, тем выше риск кредиторов и тем осторожнее должны относиться банки к выдаче кредитов. В случае банкротства компании с высокой задолженностью шансы на возврат кредиторам вложенных ими средств будут весьма низкими.

Одним из основных показателей этой группы является коэффициент финансирования, показывающий, какие части деятельности предприятия финансируются за счет собственных и заемных средств:

Кфин =

273

Оптимальное значение коэффициента - не менее 1. Если фактическое значение будет меньше 1, то возникает опасность неплатежеспособности предприятия, что затрудняет получение кредита. Однако у предприятий с высокой оборачиваемостью активов и стабильным спросом на продукцию значение этого показателя может и отличаться от оптимального.

Для оценки задолженности рассчитывают коэффициент покрытия основных средств:

Кп.о.с. =

Он показывает, какая часть основных средств профинансирована за счет собственного капитала.

В принципе, здания, сооружения и другие долгосрочные активы должны покрываться за счет средств акционеров, либо с помощью долгосрочных займов. Нормальным считается отношение на уровне 0,7-1,0, так как более высокая цифра может означать, что в основные средства вложена часть оборотного капитала, а это может негативно сказаться на производственной деятельности фирмы.

Другим показателем этой группы является коэффициент краткосрочной задолженности:

Ккр.з =

Он дает возможность сравнить предстоящие платежи компании по долгам в пределах ближайшего года с суммой средств, вложенных акционерами. Если показатель меньше 1, то это значит, что владельцы компании принимают на себя большую долю финансового риска, чем кредиторы. Для банка данный показатель характеризует надежность ситуации.

Следующий показатель этой группы - коэффициент покрытия общей задолженности:

Кп.о.з =

Он показывает, какая часть всех активов компании покрыта за счет средств кредиторов, а какая за счет акционеров. Если показатель больше 1, то доля кредиторов выше. Оптимальное значение коэффициента не должно превышать 2.

Показатели погашения долга позвояют оценить способность компании оплатить текущую задолженность путем генерирования наличных средств в процессе операционной деятельности.

274

Главный показатель - способность предприятия выплатить проценты и основной долг по полученным кредитам.

Расчет ведется по коэффициенту денежного потока (устойчивости экономического роста):

Кд.п =

Коэффициент показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не привлечения дополнительного акционерного капитала, или, иначе говоря, какая часть денежных поступлений компании от операций будет необходима для покрытия основного долга и процентов по займам со сроком погашения в течение ближайшего года. Чем ниже значение коэффициента, тем меньше "маржа безопасности" при погашении долгов. Теоретически коэффициент, равный 1, обеспечивает компании финансовую стабильность.

Необходимо вместе с тем дополнительно проанализировать конкретные сроки денежных поступлений компании, сопоставив их со сроком очередных платежей.

Коэффициент процентных выплат

Кпр.в =

показывает, во сколько раз прибыль компании превышает сумму процентных платежей по займам. Показатель не должен быть меньше 1, иначе способность компании погашать свои обязательства будет поставлена под угрозу.

Показатели деловой активности позволяют оценить эффективность использования руководством компании ее активов. Цель применяемых при этом коэффициентов состоит в том, чтобы определить быстроту оборачиваемости задолженности и запасов.

Основной показатель - оборачиваемость дебиторской задолженности:

ОДЗ =

100,

где ДЗ = (ДЗН + ДЗк)/2, ДЗН(К) - дебиторская задолженность на начало (конец) периода. Дебиторская задолженность в расчетах равна стоимости счетов и векселей к получению плюс учтенные векселя.

275

Если в течение года величина выручки от реализации значительно изменялась по месяцам, применяют утонченный способ расчета средней величины дебиторской задолженности, основанный на ежемесячных данных, например на первое число:

ДЗ =

где n - число данных.

Период погашения дебиторской задолженности (в днях)

T =

Чем больше период просрочки задолженности, тем выше риск ее непогашения.

Доля дебиторской задолженности в общем объеме текущих активов

d ДЗт/а =

100%.

Доля сомнительной дебиторской задолженности (СДЗ) в составе дебиторской задолженности

d СДЗ =

100%

Эти показатели характеризуют "качество" дебиторской задолженности. Их тенденция к росту свидетельствует о снижении ликвидности баланса предприятия.

Показатели рентабельности позволяют судить об общей эффективности работы компании, об успешной политике ее руководства и отдельных служб. При расчете показателей рентабельности чистая прибыль (ф. № 2) сравнивается с такими параметрами, как выручка от реализации, активы (имущество) и акционерный капитал компании. Экономический смысл показателей состоит в том, что они характеризуют прибыль, получаемую с каждого рубля реализованной продукции, а также средств (собственных или заемных), вложенных в предприятие.

Основным показателем является коэффициент эффективности использования финансовых ресурсов, определяющий, за какой период получаемая прибыль может компенсировать стоимость имущества:

276

Кэф =

Коэффициент чистой выручки, характеризующий удельный вес остаточной денежной наличности, остающейся в обороте предприятия в общей выручке от реализации, т.е. показывающий, сколько выручки поступает на каждый рубль от реализации (без НДС):

Кч.в =

Анализ коэффициентов рентабельности имеет практическую ценность в том случае, если полученные данные сопоставляются с данными предыдущих лет или с показателями других предприятий.

Статистические методы оценки кредитного риска. В последние десятилетия в западных банках разрабатываются методы оценки качества потенциальных заемщиков с помощью разного рода статистических моделей. Цель состоит в том, чтобы создать стандартные подходы для объективной характеристики заемщика, найти числовые критерии для разделения будущих клиентов на надежных и ненадежных, подверженных риску банкротства. Примером такой модели может служить "модель Зета", разработанная группой американских экономистов в конце 70-х годов и применяемая банками в кредитном анализе. Модель предназначена для оценки вероятности банкротства фирмы. Значение ключевого параметра "Z" определяется с помощью уравнения, переменные которого отражают некоторые характеристики анализируемой компании: ее ликвидность, скорость оборота капитала и т.д. Если значение коэффициента превышает определенную пороговую величину, то фирма зачисляется в разряд надежных, если же оно ниже критической величины, то значит финансовое положение такого предприятия внушает опасения и выдавать кредит ей не рекомендуется.

Расчет "Z-счета" (Е. Альтмана) осуществляется по формуле

Z-счет =

× 1,2 +

× +

× 3,3 +

× 0,6 +

× 1.

277

Значения Z-счета: 1,8 и меньше вероятность банкротства очень высокая, от 1,81 до 2,7 - высокая, от 2,8 до 2,9 - банкротство возможно, 3,0 и выше - вероятность банкротства очень низкая.

Во многих странах Z-счет используется не только для предсказания банкротства, но и для того, чтобы выяснить не должна ли компания сократить свои расходы.

Оценка риска потребительского кредита. При предоставлении банком потребительского кредита может использоваться модель бальной оценки кредита. В этом случае потенциальному заемщику предлагается заполнить специальные стандартные анкеты. Баллы начисляются в зависимости от возраста, пола, семейного положения, месячного дохода, оседлости, занятости в конкретной отрасли и срока работы на определенном месте, наличия сберегательного счета в банке, недвижимости, страхового полиса и т.д. Для принятия положительного решения необходимо, чтобы итоговая сумма баллов превысила определенный уровень.

Рассмотрим пример упрощенной модели бальной оценки заемщика потребительского кредита, основанной на девяти факторах:

- Возраст заемщика: 0,01 балла за каждый год сверх 20 лет при максимуме 0,3 балла.

- Пол: 0,4 балла - женский; 0 - мужской.

- Оседлость: 0,042 балла за каждый год, прожитый в данной местности, при максимуме 0,42 балла.

- Занятость: 0,55 балла за профессию с низким уровнем риска для жизни; 0 - с высоким риском, 0,16 балла - за все остальные профессии.

- Отрасль: 0,21 балла для работников коммунальных служб, государственных и банковских служащих, 0 - для всех остальных.

- Стабильность занятости: 0,059 балла за каждый год на данном месте работы при максимуме 0,59 балла.

- Наличие сберегательного счета в банке: 0,35 балла.

- Наличие недвижимости: 0,35 балла.

- Страхование жизни: 0,19 балла.

Критической в данной модели является сумма в 1,25, т.е. если итоговый балл клиента ниже указанного уровня, ему кредит предоставлен не будет.

В заключение остановимся на основных методах снижения кредитного риска:

- Оценка кредитоспособности заемщика, основанная на бальной оценке. Этот метод предполагает разработку специальных шкал для определения рейтинга клиента.

- Уменьшение размеров выдаваемых кредитов одному заемщику.

278

- Выдача дисконтных ссуд, что позволяет, хотя и в небольшой степени, снизить кредитный риск. Такой способ гарантирует как минимум получение платы за кредит, но не ее возврат.

- Страхование кредитов, т.е. полная передача риска его невозврата организации, занимающейся страхованием.

- Привлечение достаточного обеспечения ссуд, что практически полностью гарантирует банку возврат выданной суммы и получение процентов.

Потеря части стоимости активов по отдельным типам ценных бумаг, а также по всей категории ссуд приводит к инвестиционному риску банка. Этот риск может быть подразделен на систематический (недиверсифицированный) и несистематический (диверсифицированный).

Систематический риск зависит от общего состояния фондового рынка и включает в себя изменения процентной ставки, а также риск падения общерыночных цен.

Систематический риск отражает связь каждой отдельной акции со множеством других фондовых ценностей, обращающихся на бирже. Этот вид риска может рассчитываться и прогнозироваться по специальной методике, которая базируется на анализе статических связей между биржевым курсом анализируемых акций и общим состоянием рынка, отраженным в биржевых индексах.

Основными методами регулирования рисков операций с ценными бумагами являются:

- правильная оценка качества ценных бумаг;

- маневрирование видами сделок с ценными бумагами;

- тщательное формирование курсов ценных бумаг.

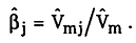

Для измерения величины систематического риска существует специальный коэффициент (β), который характеризует неустойчивость (изменчивость) курса данного вида ценных бумаг относительно стоимости рыночного портфеля. Иначе говоря, коэффициент β определяет влияние общей ситуации на рынке на судьбу каждой ценной бумаги. В связи с этим коэффициент βj именуют "бета ценных бумаг вида j относительно рынка" или "бета j-гo вклада".

Если значение βj положительно, то эффективность ценной бумаги соответствует эффективности рынка; если значение βj

279

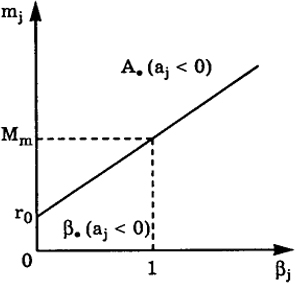

отрицательно, то эффективность j-й ценной бумаги будет снижаться при возрастании эффективности рынка. Коэффициент бета fy можно рассчитать по формуле

Здесь  - оценка вариации эффективности рынка:

- оценка вариации эффективности рынка:

- оценка ковариации эффективности рынка и каждой ценной бумаги:

- оценка ковариации эффективности рынка и каждой ценной бумаги:

Rjt; Rmt - эффективности ценной бумаги вида j и рынка в целом за период t;  - соответственно средние значения эффективностей Rjt и Rmt.

- соответственно средние значения эффективностей Rjt и Rmt.

С помощью коэффициента (3j можно оценить рискованность акционерного капитала. Расчет производится по формуле

Rjt = Aj + βjRmt + Ejt,

где Rjt - доход на ценную бумагу j за период t; Aj - постоянная величина; Rmt - средний доход на ценную бумагу, исчисляемый с помощью рыночного индекса (например, АК & М); Еj - элемент погрешности.

Значение β по модулю условно принимается в диапазоне 0,5-1,5, но реально может выходить за эти пределы. Для так называемой средней акции, изменение цены которой совпадает с общим для рынка, определено Р = 1. Это означает, что если, например, на рынке произойдет падение курса акций в среднем на 10-процентных пунктов, то таким же образом изменится и курс средней акции. Если β < 1, например равно 0,5, то неустойчивость конкретной акции составляет лишь половину рыночной, т.е. курс акций компании может увеличиваться или уменьшаться на 50% медленнее рыночного. Портфель из таких акций будет, следовательно, в 2 раза менее рискованным, чем портфель из акций с β = 1.

При β > 1, например равном 1,5, курс акций компании может увеличиваться или уменьшаться на 50% быстрее

280

рыночного. Портфель, составленный из акций с Р > 1, является рискованным. Для портфеля акций значение р рассчитывается как средневзвешенное для каждой отдельной акции:

βp =

β

jd

j

где βj - бета j-й акции; dj - доля j-й акции в портфеле; n - номер акции в портфеле.

На протяжении ряда лет коэффициент βj для акций одной и той же компании может иметь положительное значение в течение одного промежутка времени и отрицательное на протяжении другого. Интерпретация выборочных значений коэффициента приведена в табл. 5.9.

Таблица 5.9

Интерпретация значений коэффицента βj

| βj |

Изменение цены акции |

Интерпретация |

| 2 |

Такое же, как на рынке |

В 2 раза рискованнее по сравнению с рыночным |

| 1 |

Тоже |

Риск равен рыночному |

| 0,5 |

" " |

Риск равен половине рыночного |

| 0 |

Не коррелируется |

С рыночным риском |

| -0,5 |

Противоположно рыночному |

Риск равен половине рыночного |

| -2 |

Тоже |

В 2 раза рискованнее по сравнению с рыночным |

В странах с развитой рыночной экономикой инвесторам нет необходимости рассчитывать величину βj самостоятельно. Ее значения регулярно публикуются для акций многих компаний, что позволяет оценить, насколько ожидаемый рост курса компенсирует рискованность вложений в данный вид ценных бумаг.

На нынешнем этапе развития российского рынка ценных бумаг использование классических показателей риска затруднено, так как из-за неравновесности рынка полученные значения могут быть недостоверны. В связи с этим анализ риска часто проводится с помощью экспертных оценок, когда котировки акций достоверно отражают экономическую ситуацию на текущий момент. Премию за риск (превышение над бескризисной эффективностью) рассчитывают по формуле

281

Рис. 5.5. Графическое изображение равновесного рынка

mj - r0 = βj(Mm - r0), (5.1)

где r0 - эффективность бескризисного вклада.

Из формулы (5.1) следует, что указанная премия пропорциональна премии за риск рынка в целом, а коэффициент пропорциональности есть "бета ценной бумаги вида j относительно рынка". Соотношение (5.1) принято называть основным, уравнением равновесного рынка. Графически оно представлено на рис. 5.5 в виде прямой, именуемой линией рынка ценных бумаг.

Для идеального равновесного рынка задание βj позволяет найти ожидаемую эффективность в виде соответствующей точки на прямой. О поведении реального рынка можно судить по статистическим данным. Однако статистика указывает на справедливость более общего соотношения:

mj - r0 = βj(Mm - r0) + aj

где aj = aj - βjr0; mj - βjMm.

На идеальном рынке всегда aj = 0. Статистические же данные реального рынка не подтверждают такой вывод. Обычно приводят два объяснения этому противоречию:

- На реальном рынке отнюдь не все участники одинаково информированы и рациональность их поступков различна. Поэтому и портфель рынка отличается от оптимального. Если статистика показывает, что аj > 0, то это означает недооценку рынком действительных возможностей этой ценной бумаги. В противном случае (aj < 0) считают, что рынок переоценивает возможности ценной бумаги. Поэтому одна из практических рекомендаций финансового анализа - включение банком в портфель прежде всего тех ценных бумаг, которые недооцениваются рынком (aj > 0), с надеждой "переиграть" рынок, а точнее, получить преимущество перед менее информированными участниками. На рис. 5.5 точки, соответствующие недооцененным ценным бумагам, расположены выше линии рынка, а точки, соответствующие переоцененным ценным бумагам, - ниже этой линии.

- Модель ценообразования на рынке капиталовложений базируется на простейшей теории оптимального портфеля, в которой допускается, что ставки при покупке и продаже, при выдаче и получении кредита одинаковы, а это, конечно, не соответствует реальности.

282

Банковским инвестициям присущи все виды рисков: кредитный, процентный, валютный, рыночный и др. Важно понять сущность этих видов рисков применительно к инвестициям, а также факторы, которые могут привести к материализации рисков.

Процентный риск - это вероятная потеря дохода банка в результате изменения уровня рыночной процентной ставки, а следовательно, и значительного уменьшения маржи, сведения ее к нулю или отрицательному значению. Процентный риск относится к рискам активных операций, поэтому управление им состоит из управления активами (кредитами и инвестициями) и пассивами (заемными средствами). Управление активами зависит от уровня ликвидности самого банка и портфеля ценных бумаг, а также от степени существующей конкурентности (ценовой и неценовой), а управление пассивами - от доступности средств для выдачи ссуд.

Процентный риск возникает и в тех случаях, когда не совпадают сроки возврата предоставленных и привлеченных средств или когда ставки по активным и пассивным операциям устанавливаются различными способами (фиксированные ставки против переменных и наоборот). Данному виду риска подвержены те банки, которые регулярно практикуют игру на процентных ставках с целью извлечения спекулятивной прибыли, а также те, которые не уделяют достаточного внимания прогнозированию изменений ставок процента.

Существует несколько способов управления процентным риском:

- предусмотрение в договоре возможности периодического пересмотра ставки по кредиту в зависимости от изменения рыночной ставки;

- согласование активов и пассивов по срокам их возврата;

- проведение процентных свопов;

- купля и продажа фъючерсов и опционов;

- заключение форвардных соглашений.

Рыночный риск - это риск, связанный с возможным обесцениванием ценных бумаг. Он зависит от общего состояния экономики государства. При этом фондовый рынок чутко реагирует на малейшие изменения в структурах общественного производства. Как правило, цены на финансовые активы достаточно высоки, и поэтому пользуются спросом в период относительной стабилизации и экономического подъема. Особенно чувствительны к

283

изменениям в экономике ценные бумаги отраслей непроизводственной сферы, спрос на их финансовые активы в период кризиса падает в первую очередь.

Рыночный риск может быть вызван рядом причин:

- колебанием нормы ссудного процента. Колебание процентных ставок денежного рынка ведет к постоянному изменению рыночной стоимости ценных бумаг. Даже очень качественные активы в моменты повышения процентных ставок не могут быть проданы банком без убытка для себя;

- изменением прибыльности и финансового благополучия отдельных компаний. Курс акций прямо зависит от дивидендов, прибыльности компании;

- инфляционным обесценением денег. Рост инфляции вызывает падение реальных доходов по ценным бумагам, при этом увеличивается предложение и, следовательно, снижается цена. Инфляция может способствовать повышению стоимости акций, поскольку обычно параллельно обесцениванию денег увеличивается размер дивидендов, а следовательно, растет спрос на акции.

К основным методам снижения рыночного риска относятся:

- диверсификация инвестиционного портфеля ценных бумаг по срокам их погашения. Имея в своем портфеле ценные бумаги с разным сроком погашения, банки могут достаточно эффективно маневрировать ими для решения задач инвестирования. В случае повышения процентных ставок денежного рынка рыночная стоимость ценных бумаг независимо от их качества понижается. Поэтому сбалансированный по срокам портфель инвестиций позволяет решить задачу реинвестирования высвобождающихся в разное время средств в другие активы, выгодные банку. Однако диверсификация сложна вследствие недостаточного количества, низкого качества и высокой стоимости ценных бумаг, обращающихся на фондовом рынке страны;

- купля-продажа фондовых опционов, что дает право купить или продать акции или другие ценные бумаги в течение оговоренного срока;

- составление фьючерсных контрактов на куплю-продажу ценных бумаг. Они дают право владельцу на куплю и продажу соответствующих ценных бумаг по установленному заранее курсу.

Несистематический риск специфичен для данного конкретного акционерного общества и не зависит от общего состояния фондового рынка. Он включает в себя отраслевой и финансовый риски.

284

Отраслевой риск - это возможность убытков банка в результате неудачного выбора по отраслевому признаку ценных бумаг. Этот вид риска не поддается прогнозированию.

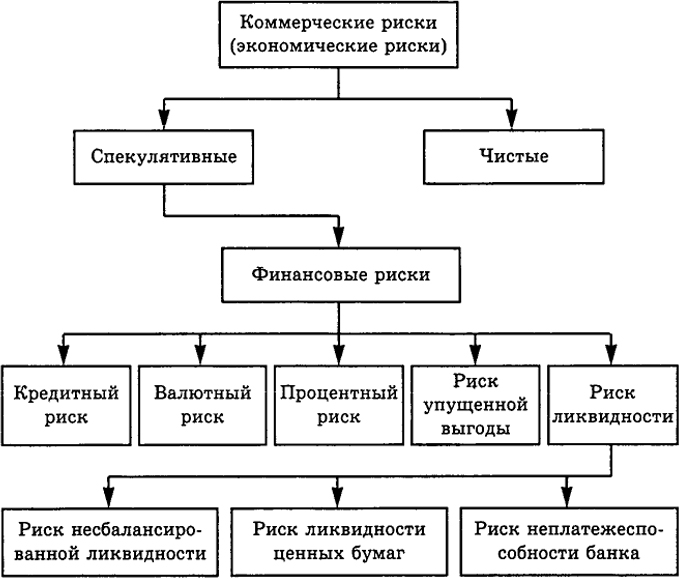

Финансовый риск зависит от размеров заемных средств в совокупном капитале акционерного общества. Чем больше размер заемных средств, тем меньше у инвесторов шансов на скорое получение дохода на вложенный капитал. Данный факт необходимо учитывать при выборе ценных бумаг. Система финансовых рисков представлена на рис. 5.6.

Рис. 5.6. Система финансовых рисков

Все виды рисков связаны между собой. Очевидно, что кредитный риск ведет, например, к риску ликвидности. Процентный риск в своем роде самостоятелен, поскольку действует как внешний фактор, не зависящий от банка. Однако и он в состоянии усугубить кредитный риск и всю цепочку рисков, если банк не будет приспосабливаться к изменениям уровня рыночной процентной

285

ставки. Риск упущенной выгоды является риском наступления косвенного финансового ущерба (недополучение прибыли). Это может произойти в результате неосуществления какого-либо мероприятия (например, страхования).

Опасность потерь банком в случае его неспособности покрыть свои обязательства по пассивам баланса требованиями по активам называется риском несбалансированной ликвидности. Риск считается наивысшим, когда банк не в состоянии удовлетворить кредитную заявку или ответить по обязательству вкладчика. Соответственно различают ликвидность активов и ликвидность пассивов.

Банки располагают двумя источниками обеспечения ликвидности: внутренними и внешними. Внутренняя ликвидность воплощена в определенных видах быстрореализуемых активов, для которых имеется устойчивый рынок и которые являются надежным объектом помещения денег (например, ГКО, легко реализуемые на денежном рынке). Внешняя ликвидность может быть достигнута путем приобретения банком на рынке таких обязательств, которые увеличат запас его ликвидных средств (например, сертификаты и др.).

Если ранее банки в основном делали акцент на удовлетворение внутренней ликвидности и старались создать запас легкореализуемых активов, то сейчас стратегия банков значительно изменилась. Они стремятся обеспечить общий баланс ликвидности за счет управления не только активами, но и пассивами.

Для анализа риска несбалансированной ликвидности используется записка 8 "Анализ активов и пассивов по срокам востребования и погашения" общей финансовой отчетности. Коммерческим банкам рекомендовано включать в эту записку информацию о рисках, связанных с изменением валютных курсов, которое рассчитывается на основании данных записки 13 "Анализ валютных позиций".

Управление риском ликвидности осуществляется путем соблюдения установленных ЦБ для всех функционирующих в стране банков обязательных норм ликвидности, а также согласованием сроков возврата размещенных активов и привлеченных банком пассивов.

Рассмотрим расчет риска банка, связанного с оценкой движения наличности. Величина будущего потока наличных средств рассчитывается следующим образом:

E(R) =

R

IxP

I, (5.2)

286

где E(R) - планируемое значение потока денежных средств на протяжении определенного финансового периода; R1 - величина потока наличности в случае I (I = 1, 2, ..., L); PI - число возможных случаев.

Значение E(R) можно рассчитать по формуле E(R) = R, где R - средняя планируемая величина потока наличности.

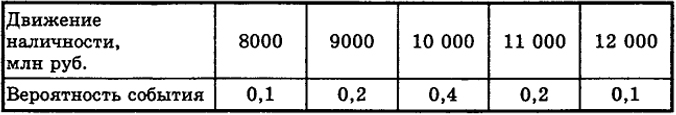

Пример. По инвестиционной программе "Д" планируется следующее движение наличности в будущем финансовом году:

| Движение наличности, млн руб. |

8000 |

9000 |

10 000 |

11 000 |

12000 |

| Вероятность события |

ОД |

0,2 |

0,4 |

0,2 |

0,1 |

Требуется рассчитать приток наличности на конец года. Подставим в формулу (5.2) значения из таблицы: E(R) = 0,1×8000+0,2×9000+0,4×10000+0,2×11000+0,1×12000=10000. Приток наличности на конец года составит 10000 тыс. руб.

Таким образом, планируемое значение потока денежных средств - это средневзвешенная величина движения наличности, где веса равны вероятности событий.

Риск, связанный с оценкой потока денежных средств, можно рассчитать с помощью среднеквадратического отклонения:

Среднеквадратическое отклонение является показателем абсолютного риска. Считают, что чем больше значение среднеквадратического отклонения, тем выше риск.

Показателем относительного риска является коэффициент вариации:

Vr =

100%

Чем больше значение коэффициента вариации, тем выше риск.

Риск ликвидности ценных бумаг - это ситуация, когда банк может не найти покупателя при необходимости срочной продажи конкретной ценной бумаги и обратить ее в наличные деньги. Наименьший риск ликвидности характерен для финансовых активов компаний, включенных в котировочный лист фондовой биржи.

Помимо рассмотренных существует еще риск неплатежеспособности банка, т.е. использование им акционерного капитала для

287

погашения своих обязательств при отсутствии каких-либо других источников, например платежей по возвращенным кредитам, привлечение новых займов, реализации активов и т.д. Чтобы предотвратить подобную ситуацию, необходимо поддерживать соотношение между акционерным капиталом и активами на соответствующем уровне (норматив достаточности капитала).

В заключение отметим, что при определении степени риска инвестиций оценка общего риска для конкретного вида ценных бумаг складывается из оценки диверсифицированного и недиверсифицированного рисков.

Чтобы определить степень допустимости общего размера риска банка необходимо внутренние риски скорректировать на внешние. В результате получим следующую расчетную формулу общего риска банка:

H =

E

где Н - степень допустимости общего риска банка; Pi - риски банка по i-м операциям или взвешенные с учетом риска активы (i = 1, 2, ... , n); E - риски страны; К - капитал банка.

В основу оценки взяты следующие критерии:

- Н = 0 - 5 - низкий уровень риска,

- Н = 5 - 10 - средний уровень риска,

- Н = 10 - высокий уровень риска.

Показатель общего риска отражает максимально допустимую степень риска банка за определенный период, после чего следует крах банка, если Н > 10. Если, например, Н=2, то банк некоторое время может не контролировать свои риски, а обратить внимание на более целесообразное построение отношений с клиентами, а также на расчет риска кредитования конкретного заемщика.

Основываясь на расчетах, можно определить корректирующий (поправочный) коэффициент для оценки риска кредитования коммерческого банка какого-либо государства. Он называется коэффициентом риска страны и рассчитывается по формуле

E =

(5.3)

288

где EF - максимально возможная сумма воздействия всех учитываемых факторов (10 n); F1 - степень воздействия каждого фактора (i = 1, 2.....n).

На основании расчета общего риска можно вычислить коэффициент риска каждого отдельного заемщика банка (Кз). Искомая модель расчета может выглядеть следующем образом:

Kз = Kp

E

где Кр - корректирующий коэффициент риска, учитывающий кредитоспособность клиента (его абсолютное значение для клиентов 1-го класса равно 1, для 2-го класса колеблется от 2 до 3; для 3-го класса - от 4 до 5), степень рыночной самостоятельности заемщика, наличие деловой активности, обеспеченность трудовыми ресурсами, уровень просроченных ссуд за прошлый год, достаточность собственных средств и т.д.; Rj - размер рисков, связанных с данной кредитной операцией (i = 1, 2, ... , n); Квл - прибыльные вложения по заемщику; Е - корректирующий коэффициент, учитывающий действие внешних факторов для данного клиента банка, который определяется по формуле (5.3). В этой формуле EF - сумма воздействия всех внешних факторов; Fi - степень влияния внешних факторов, а также факторов, формирующих риск региона, неустойчивость валютных курсов, платежеспособность покупателей клиента, отказ от принятия или оплаты товара клиентом, нарушение сроков оплаты счетов клиентами, изменение цен на сырье, товары и т.д.

Данный показатель наиболее предпочтителен, чем установленный норматив риска на одного заемщика. Это связано с тем, что нормы, как правило, носят временный характер, поскольку не учитывают, во-первых, спектр внешних факторов, влияющих на конкретного клиента, а во-вторых, тенденции развития внутренних рисков коммерческой деятельности заемщика банка.

Приведем пример расчета коэффициента риска на одного заемщика.

Пример. Банк выдал новый вид акцептного кредита в сумме 1 тыс. руб. Необходимо рассчитать размер риска по этому виду кредита, если степень риска по краткосрочным кредитам - 30%, по гарантиям и поручительствам, выданным банком, - 50%, по расчетным документам, ожидающим акцепт, - 25%. Корректирующий коэффициент по внутренним рискам заемщика - 2,5, по внешним рискам - 1,4.

Размер риска по этому виду кредита будет складываться из взвешивания суммы кредита на степень риска по краткосрочным кредитам, на

289

гарантии, поручительства, выданные банком, на расчетные документы, ожидающие акцепта.

Коэффициент риска заемщика

Кз =

1,4 = 3,7

Как видно, коэффициент риска по данному заемщику имеет относительно низкое значение и может увеличиваться до предельно допустимого уровня - 10.

Таким образом, только учет всех разнонаправленных и многообразных факторов позволяет с помощью математических моделей определить степень допустимости общего риска по отдельным заемщикам и банку в целом.

290